Le Private Equity permet aux entreprises de mieux exploiter leur potentiel. Grâce aux fonds apportés, elles peuvent assurer leur développement et rester indépendantes. – Les Stratégies du Private Equity –

Les avantages du Private Equity

- Bénéficier du soutien d’experts et d’entrepreneurs ayant une expérience internationale ;

- Obtenir une valeur à l’entrée et à la sortie de votre investissement ;

- Encaisser des années de bénéfices à l’avance, réduire l’incertitude, améliorer la base de capital et les décisions stratégiques ;

- Multiplier la valeur de votre investissement pour gagner en envergure significative et mettre à profit tout son potentiel ;

- Préserver la succession du patrimoine face à la concurrence ;

- Institutionnaliser les entreprises familiales à l’aide de processus commerciaux modernes ;

- Mettre en place une gouvernance professionnelle – visionnaire, une mission, une stratégie et une structure de communication ;

- Se procurer des partenaires, fournisseurs et cadre juridique qui renforcent le commerce international ;

- Soutenir les développements clés : l’expansion du marché, les alliances stratégiques, les restructurations, les fusion-acquisitions ou les introductions en bourse ;

- Obtenir un avantage concurrentiel clair et des rendements supérieurs au-delà des frontières.

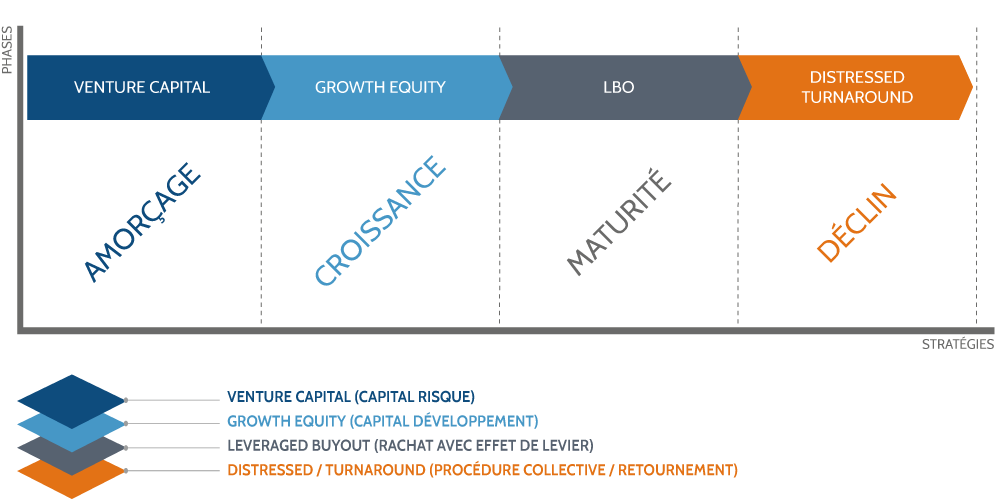

Les stratégies du Private Equity

Le Venture Capital

Les sociétés de Venture Capital (Capital Risque) collectent des fonds auprès des commanditaires, tels que des fonds d’investissement, de retraite, de dotation et des family offices. En échange d’une participation, ils investissent subséquemment dans des entreprises en phase d’amorçage et à fort potentiel.

Le Venture Capital s’intéresse aux professionnels différents par rapport aux autres formes du Private Equity : les anciens PDG, entrepreneurs, chefs de produit, ingénieurs…

Vous devrez connaître la comptabilité et la finance mais la connaissance des produits et du marché est beaucoup plus importante dans cette stratégie.

Les investissements du Venture Capital peuvent se subdiviser en phase de d’amorçage (seed), de démarrage (early stage), de décollage – consolidation (late stage) et de l’offre publique préalable à l’introduction en bourse (pre-IPO) – les deux derniers se trouvent davantage dans la stratégie du Growth Equity -.

Le motto de cette stratégie : La croissance à tout prix !

Vous pourriez également lire notre article spécial « le Venture Capital » : cliquez ici.

Le Growth Equity

Dans le cadre du Growth Equity (Capital Développement), l’investissement s’opère en forme de participations minoritaires dans des sociétés qui :

- ont un Business Model solide ;

- sont présentent dans un marché éprouvé ;

- ont besoin de capitaux pour financer une stratégie de croissance spécifique.

À la différence du Venture Capital, le risque de faillite est très faible dans le cadre du Growth Capital. Le pire scénario serait qu’elle se développe moins que prévu.

Les sociétés de Growth Capital « classiques » acquièrent très souvent des participations secondaires dans des entreprises tout en achetant des actions d’employés ou d’autres investisseurs.

Dans ce contexte, l’entreprise ne reçoit pas de liquidité, ou très peu. Il s’agit donc plutôt de trouver un moyen de stimuler la croissance sans apport de capitaux supplémentaires.

En revanche, les entreprises plus récentes qui fonctionnent davantage comme des sociétés de Venture Capital en phase de croissance investissent de nouveaux capitaux pour soutenir le développement.

Pourtant, de nombreuses sociétés utilisent les deux stratégies du Private Equity, et certaines des plus grandes sociétés de Growth Equity effectuent également des rachats d’entreprises matures par le LBO (rachat avec effet de levier).

Le motto de cette stratégie : Accélérons la croissance !

Le Leveraged Buyout (LBO)

À la différence du Venture Capital ou du Growth Capital qui impliquent tous les deux des investissements minoritaires dans des entreprises en phase de démarrage ou de croissance, les sociétés du LBO (Leveraged Buyout – Rachat avec effet de levier) prennent le contrôle majoritaire, généralement à 100 %, des entreprises matures. Il s’agit d’une ingénierie financière, d’améliorations opérationnelles, une consolidation industrielle…

Les sociétés investissent en combinant la dette et les capitaux propres afin d’améliorer le taux de rendement interne (internal rate of return). Car, plus la dette est importante, moins elles apportent de capitaux propres.

La répartition entre la dette et les fonds propres varie en fonction du secteur. Le montant de la dette est généralement basé sur les multiples de l’EBITDA plutôt que sur le pourcentage du prix total de rachat.

Les rendements des LBO traditionnels sont principalement liés à l’effet de levier financier, car les entreprises sont déjà matures et les possibilités de croissance sont donc plus limitées.

Cela fonctionne évidemment dans les deux sens : l’effet de levier amplifie les rendements, de sorte qu’une opération à fort effet de levier peut également se transformer en catastrophe si l’entreprise enregistre des résultats non-performants.

Les entreprises peuvent également améliorer les opérations par le biais d’une restructuration, d’une réduction des coûts ou d’une augmentation des prix. Mais ces stratégies sont devenues moins efficaces à mesure que les marchés sont devenus plus saturés.

Le motto de cette stratégie : Devenons leader de notre marché !

Le Distressed / Turnaround

Dans le cadre de la stratégie de Distressed / Turnaround (Procédure collective / Retournement), les sociétés de Private Equity investissent dans la dette ou les capitaux propres d’entreprises en difficulté afin de prendre le contrôle de ces dernières pendant les processus de faillite ou de restructuration. Le but est de les redresser afin de les vendre ou de les introduire en bourse.

Diverses stratégies du Private Equity sont possibles : la négociation de créances en difficulté, le rachat et la détention de créances pour obtenir un contrôle tout en passant par le redressement après une acquisition complète.

Dans la plupart des cas, les sociétés de Private Equity de détournement finissent par investir dans la dette des entreprises en difficulté, de sorte que cette stratégie est généralement considérée comme une « stratégie de crédit ».

Cette stratégie demande une bonne expérience du crédit (banque d’investissements en restructuration, financement avec effet de levier, négociation de créances en difficulté).

Le motto de cette stratégie : Débarquons vers un nouveau cap !

En conséquence, par rapport aux entreprises cotées en bourse, les entreprises financées par le Private Equity connaissent une croissance plus forte, poursuivent une stratégie plus ciblée et disposent d’une structure de financement plus solide. Ainsi, elles préservent les emplois existants et en créent de nouveaux grâce à leur croissance.

CELIANCE a une équipe compétente qui bénéficie d’une expérience forte dans le secteur du PRIVATE EQUITY.

En particulier, nous pourrons vous apporter une expertise complète en matière d’évaluation financière notamment pour déterminer les NAV (Net Assets Values).

Nous élaborons ensemble une stratégie adaptée à votre croissance externe afin de devenir leader de votre marché !

Vous pouvez également lire nos articles sur :

- Private Equity : un secteur en pleine expansion au Luxembourg : cliquez ici

- la due diligence acheteur : cliquez ici

- la due diligence vendeur : cliquez ici

- la cession d’entreprises : cliquez ici

- l’évaluation d’entreprises, cliquez ici